本日は三井物産(8591)に対し、銘柄分析を行いましょう。

この記事を読むことで、

・この銘柄に落とし穴はないか

・株価の買い時はいつか

がわかります。

高掴みを防ぐためにも、買い時を抑えておきましょう。

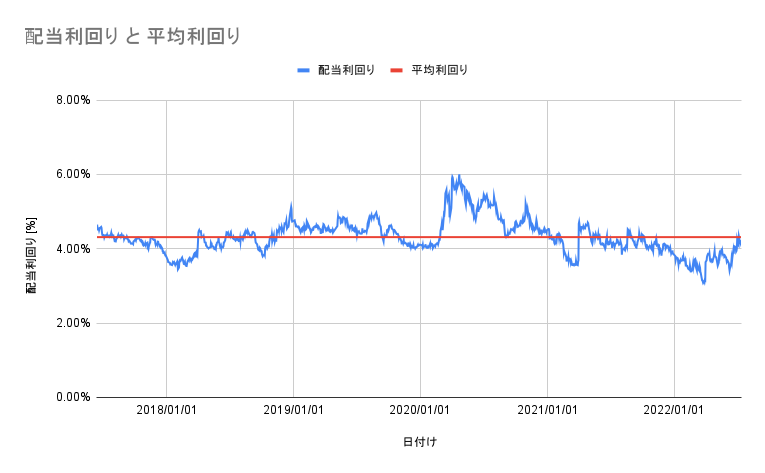

①.配当利回り

まずは、配当利回りです。

日本株の場合、税引き前3.75%以上は欲しいところですが、

三井物産の直近の配当利回りは4.24%(株価2830円)でした。

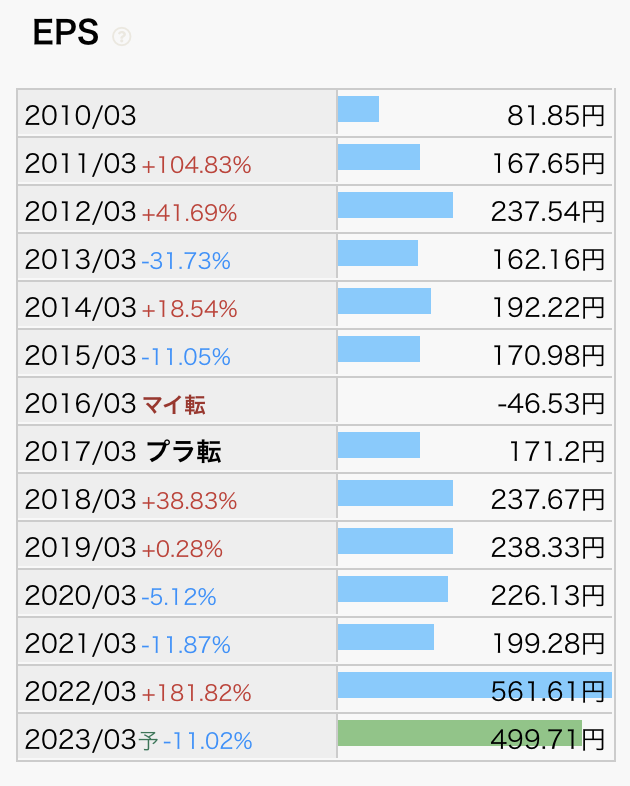

②.EPS(Earnings Per Share、1株あたりの純利益)、単位 [円]

2016年3月決算では、チリの銅事業を主要因とする資源価格の低迷のため、マイ転。

連結での最終赤字は創業以来初でした。

しかし、その後はプラ転しています。

EPSは200円前後でほぼ横ばいでしたが、2022年3月決算では、500円を超えています。

2016年とは逆で、資源価格が高騰したことが影響しています。

③.営業利益率、単位[%]

2022年3月の営業利益率は4.64%。過去5年では2.5%〜4.5%程度ですね。

商社株の同業他社(5大商社)と比較するとどうでしょう。

三菱商事(8058)の2022年3月の営業利益率は4.16%、過去5年では1.6%〜6.6%

伊藤忠商事(8001)の2022年3月の営業利益率は4.74%、過去5年では3.1%〜5.7%

丸紅(8002)の2022年3月の営業利益率は3.34%、過去5年では1.57%〜3.34%

住友商事(8053)の2022年3月の営業利益率は5.38%、過去5年では1.1%〜5.38%

同業他社と比較しても、営業利益率は低くない水準であることがわかります。

自己資本比率は5%程度欲しいところですが、業界の水準として低くないため、

この点は考慮する必要があります。

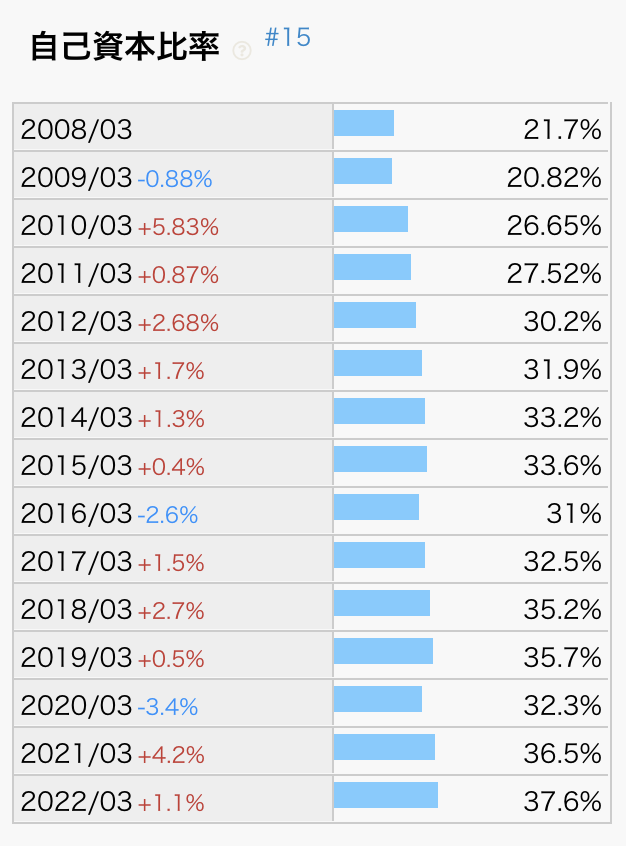

④.自己資本比率、単位 [%]

自己資本比率は2022年3月時で37.6%です。

上記表より、数年に1回下がることがありますが、

長期的に見ると増加傾向になっていることがわかります。

自己資本比率は40%程度は欲しいと考えますが、増加傾向にあることから及第点と考えます。

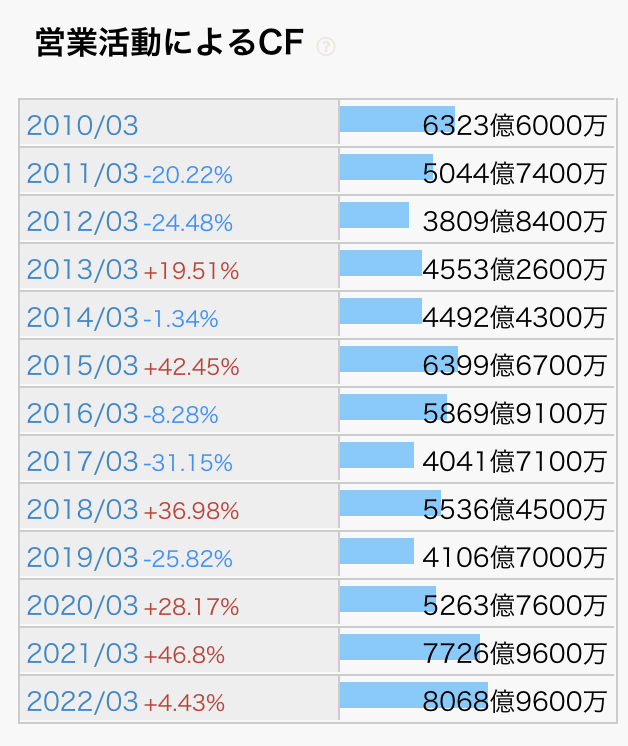

⑤.営業CF(キャッシュフロー)、単位 [円]

営業活動によるCFは毎年黒字であり、さらに2022年度は直近10年でも最高となりました。

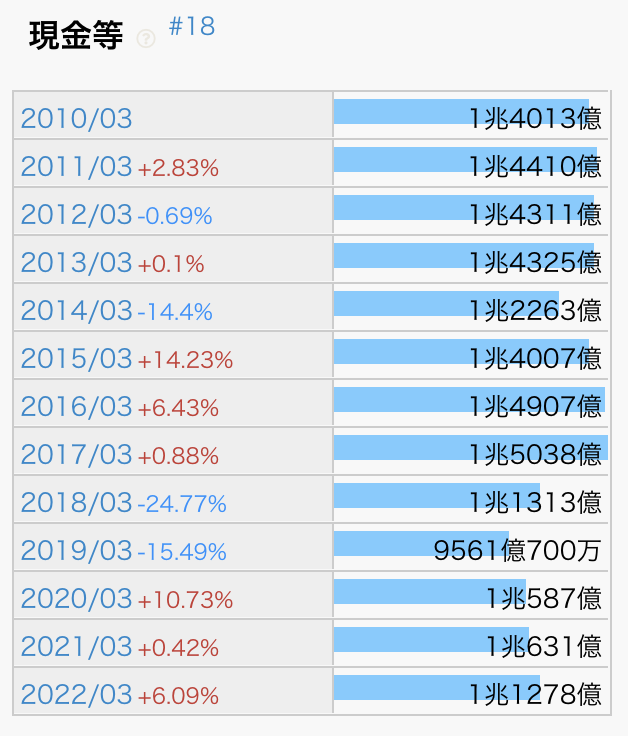

⑥.現金、単位 [円]

2019年3月決算時に1兆円を下回りましたが、その後はまた1兆円を突破し、年々増加傾向です。

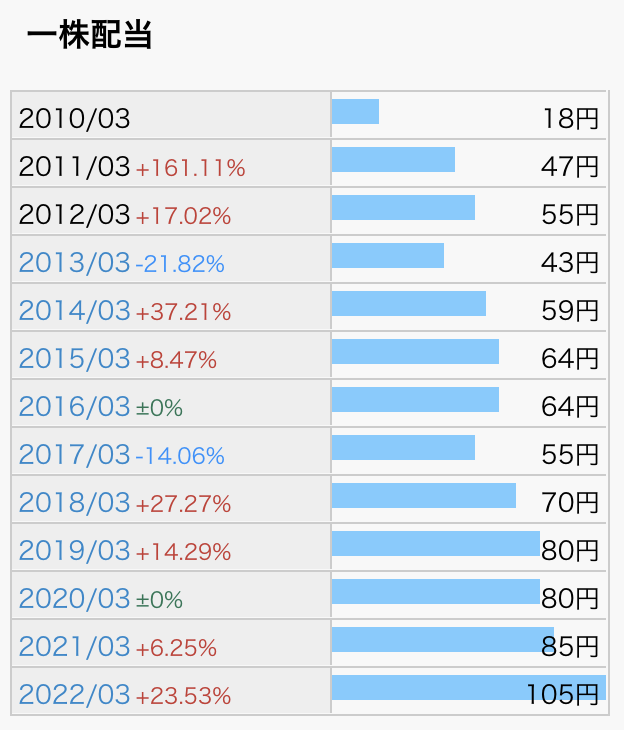

⑦.1株あたりの配当金、単位 [円]

減配の年もありますが、年々増配傾向ではあります。

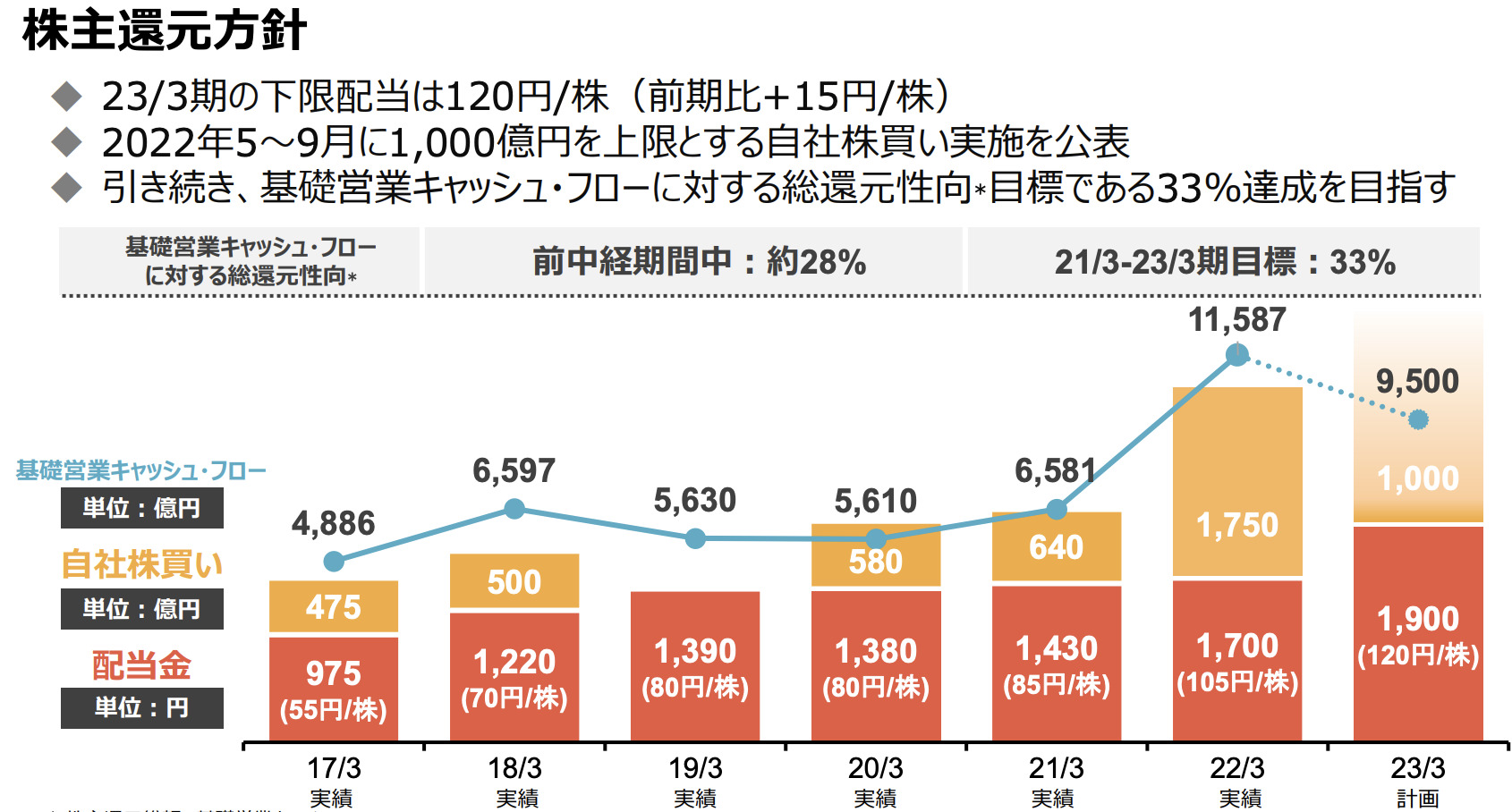

三井物産HPの投資家情報に、株主還元方針の指針が載っていました。

三井物産HPより

これによると今年度は120円/株と増配は継続となる計画です。

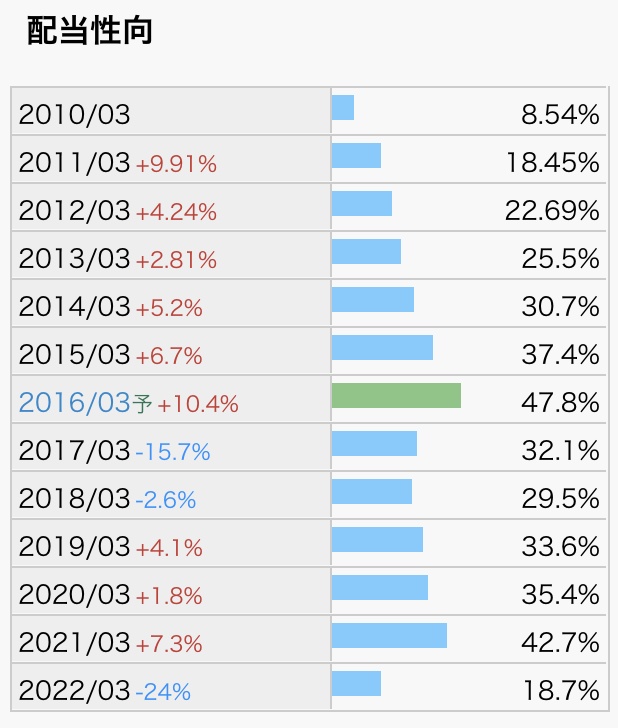

⑧.配当性向、単位 [%]

配当性向は20〜40%程度であり、経営を圧迫しているということは見受けられません。

先ほど提示した、三井物産の株主還元によると、

基礎営業CFに対する総還元性向(配当金+自社株買い)が

17年度〜19年度:約28%

20年度〜22年度:33%目標

とのことなので、今後の株主還元方針の増加に期待したいです。

以上の決算データをまとめると以下のようになります。

配当利回り :2022年7月13日現在4.24%で、3.75%超

EPS :マイナスの時もあったけど、その後復調し増加傾向

営業利益率 :直近5年は2.5%〜4.5%と5%は超えないが、同業他社と比較して低くない

自己資本比率:37.6%であり、40%を超えないが年々増加傾向

営業CF :毎年黒字

現金等 :毎年増加傾向

一株配当金 :減配の年もあるが、増加傾向

結論を言うと、三井物産は落とし穴がある高配当株ではなく、

現時点では、長期で保有できる銘柄と考えます。

では、続いて、過去5年の株価データから、三井物産の買い時について考えてみます。

過去5年間での平均配当利回りは4.31%です。

直近の配当利回りは4.23%(2838円)なので、過去5年平均と近い水準になってきました。

ちなみに、現在の配当金で、配当利回り4.31%となる株価は2785円です。

2800円を下回ったくらいで、要チェック水準に入る感じですね。

高値掴みをしないように、購入を行なっていきたいですね。

以上、参考になれば幸いです。

コメント